Кто возместит ущерб, если у виновника ДТП нет страховки ОСАГО

Чтобы попавшим в аварию не думать, сколько средств потребуется для восстановления автомобиля и где их взять, государство обязало всех владельцев транспортных средств оформлять ОСАГО. Однако не все участники движения выполняют это требование, и часто после ДТП пострадавшие не знают, что делать, если у виновника ДТП нет страховки на машину, кто должен возместить ущерб и как вообще стоит вести себя в такой ситуации. Ответы на все эти вопросы содержатся в нашей обзорной статье.

Как взыскать ущерб в 2021 году, если у виновника ДТП нет страховки

Суть ОСАГО, если говорить вкратце, выглядит так: в случае аварии страховая фирма виновного водителя выплачивает пострадавшему денежные средства, необходимые для ремонта или восстановления автомобиля.

Если виновник ДТП не застрахован по ОСАГО, пострадавшему не будет выплачена денежная компенсация страховщиком, однако у него остаётся право требовать возмещения ущерба виновником. Основания для этого определяет ГК РФ: лицо, нанёсшее ущерб, обязано полностью его возместить (ст. 1064). Это требование распространяется и на те ситуации, когда автомобилист пренебрёг обязанностью застраховать свою гражданскую ответственность.

У пострадавшего есть несколько вариантов, как получить выплату страховки после ДТП, если у виновника нет полиса ОСАГО:

- получить всю сумму компенсации на месте аварии в случае согласия виновника на такой вариант, не требующий дальнейших разбирательств;

- составить досудебную претензию в случае согласия виновника оплатить расходы на покрытие причинённого вреда, но с отсрочкой – это обычно подтверждается распиской или соглашением сторон;

- подать в суд на виновника аварии.

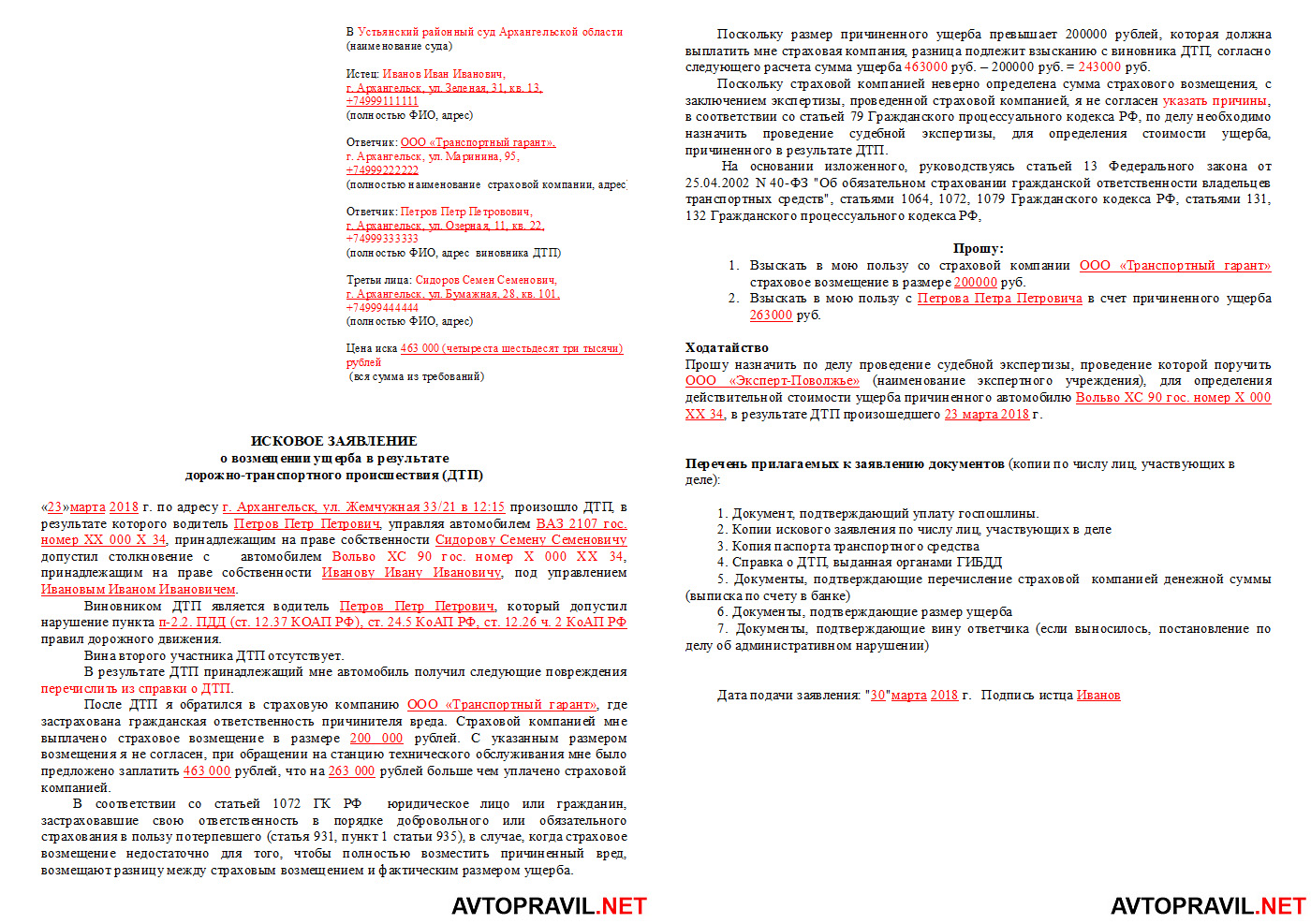

Дела о возмещении ущерба рассматривают суды, находящиеся по месту жительства виновного лица (ответчика). Образец искового заявления в суд на виновника ДТП без ОСАГО можно изучить на нашем сайте.

Скачать бланк искового заявления

Однако при принятии решения об обращении в суд нужно быть готовым к тому, что процедура взыскания средств может затянуться. Поэтому рекомендуется сконцентрироваться на решении проблемы в досудебном порядке.

Что делать виновнику ДТП без страховки

У виновника аварии в этой ситуации выбор невелик. Водителю, действия которого привели к ДТП и который не знает, что делать, если попал в аварию без страховки на машину и виноват, нужно сразу готовиться к материальным расходам. У него появится возможность возместить ущерб за собственное повреждённое авто только в 2 случаях:

- КАСКО гарантирует выплату со стороны страховой компании, если соблюдены все требования страхового договора.

- Страховщик виновника или пострадавшего возместит ущерб, если установлена обоюдная вина и виновник одновременно выступает в роли потерпевшего.

В других случаях собственный автомобиль, спровоцировавший аварию, водитель будет ремонтировать за собственные средства.

При этом оформление ДТП, если один из автомобилей не застрахован, по Европротоколу не проводится, поскольку не выполнены условия п. 1 ст. 11.1 закона об ОСАГО. Такую особенность нужно сразу учитывать и не тратить впустую время.

Что делать пострадавшему, если у виновника ДТП нет ОСАГО

Большое значение имеют действия водителя, попавшего по чужой вине в аварию. Первоочередной мерой из перечня того, что делать пострадавшему, если у виновника аварии нет страховки, является верное оформление самого ДТП. Особенно это важно, когда виновный водитель не желает возмещать ущерб на месте по договорённости.

Среди необходимых мер:

- вызов инспектора ГИБДД на место происшествия (пп. 2.6 и 2.6.1 ПДД);

- составление схемы ДТП, дающей полное представление об обстоятельствах аварии, картине произошедшего, границах дороги и неподвижных ориентирах;

- сбор показаний свидетелей (пассажиров, других водителей, случайных прохожих) или хотя бы их контактных данных и согласие изложить в суде информацию о фактической картине дорожного происшествия.

Если виновный в ДТП без полиса ОСАГО соглашается на добровольную оплату расходов, нужно:

- оценить ущерб, обратившись в экспертную фирму;

- подписать договор/соглашение о возмещении ущерба, если предложенная сумма выплат удовлетворяет пострадавшего.

При небольшом размере причинённого вреда и при готовности виновного водителя отдать всю сумму на месте, оформить передачу денег и отсутствие претензий можно при помощи расписки.

Кто возместит ущерб, если у виновника отсутствует ОСАГО – судебная практика

Закон об ОСАГО определяет, что выплачивать возмещение пострадавшему, если второй участник без страховки, будет РСА. Это происходит в случае создания угрозы для жизни и причинения вреда здоровью и жизни водителя и пассажиров (ст. 18 п.1 п/п «г» и ст. 20 п.1).

Пострадавший может рассчитывать на возмещение вреда при ДТП страховой компанией виновного, если виновник не вписан в страховой полис владельца авто или полис имеет сезонные ограничения. Страховщики в этих случаях могут выплатить компенсацию, а затем взыскать всю сумму с виновного в регрессивном порядке.

В случае отсутствия у второй стороны полиса ОСАГО, пострадавших водителей, добросовестно застраховавших свою гражданскую ответственность, интересует вопрос, можно ли обратиться в свою страховую за выплатой. Ответ в этом случае однозначен: страховая компания оплачивает только те убытки, которые причинил застрахованный в этой компании владелец транспортного средства. Страховая компания потерпевшего не может выплатить ему компенсацию, потому что не сможет впоследствии взыскать эту сумму с виновника — законом такие действия не предусмотрены.

Ответственность за аварию без страхового полиса

Многие считают, что отсутствие полиса ОСАГО грозит неприятностью только в виде штрафа. Это не так. За управление автомобилем без страховки водителю действительно грозят штрафные санкции в размере 800 руб. (КоАП РФ, ст. 12.37 ч.2). Причем такие финансовые взыскания лишь часть проблем. Водителям также нужно знать, что делать, если попал в ДТП без страховки и виноват, и что грозит в случае отказа от добровольного возмещения ущерба. Обычно попытки избежать добровольной оплаты расходов пострадавшему приведут к тому, что потерпевшая сторона будет вынуждена решать эту проблему в суде.

Если выплата ущерба выпадет на долю виновника (а именно так обычно и бывает), финансовые траты оказываются значительно больше штрафных санкций за отсутствие страховки и даже всей суммы страховки — вот чем грозит авария без ОСАГО в 2021 году.

Вследствие этого при понимании собственной вины рекомендуется сразу решать вопросы, не доводя ситуацию до стадии судебных разбирательств. Также нужно учитывать, что ДТП с просроченной страховкой равнозначно аварии без страховки. У просроченной страховки нет юридической силы.

Как действовать, если не вписан в страховку и виноват

Есть еще один важный нюанс, влияющий на выплаты. В случае аварии для всех сторон важно знать, что будет, если виновник аварии не вписан в полис ОСАГО. Для потерпевшего и виновного обстоятельства складываются по-разному.

При оформлении ОСАГО можно выбрать, в отношении какого круга лиц будет действовать страховка:

- ограниченного — распространяется только на водителей, указанных в полисе;

- неограниченного — распространяется на любых лиц, которые будут управлять автомобилем, вписанным в полис.

Для потерпевшего этот нюанс совершенно не важен — в любом случае страховая компания возместит вред, потому что ДТП относится к страховым случаям.

А вот если не вписанный в страховку водитель совершил ДТП, для него самого последствия окажутся неприятными. Страховая фирма, выплатившая потерпевшему компенсацию за повреждённое авто, имеет полное право взыскать затем всю сумму выплаты с этого водителя (Закон об ОСАГО, ст. 14, п. 1, п/п «Д»).

Действия при ДТП, если у виновника поддельный полис ОСАГО

Некоторые водители пытаются перехитрить всех и обзаводятся фальшивыми страховками. Причем судебная практика показывает, что именно в аварийной ситуации чаще всего и выявляется наличие у водителей поддельных полисов.

Так называемый левый полис ОСАГО у виновника аварии является основанием для возбуждения уголовного дела, если его владелец заведомо знал о том, что документ подложный. В отношении виновника, совершившего уголовное деяние, будут приняты следующие меры:

- привлечение к ответственности (уголовной/административной);

- лишение ВУ;

- значительные штрафные санкции.

По факту наличие фальшивого полиса означает отсутствие страховки. В такой ситуации и потерпевшему не обойтись без судебных разбирательств: если причинён вред жизни либо здоровью, он будет возмещён РСА, а компенсировать расходы по ремонту или восстановлению обеих пострадавших машин обязан виновник аварии.

В этом случае пострадавшей стороне нужно будет принять следующие меры:

- обратиться в РСА с заявлением о проверке подлинности полиса;

- в соответствии с полученным ответом подать досудебную претензию для компенсационной выплаты;

- в случае отказа обратиться в суд с иском к виновнику аварии с требованием выплатить всю сумму ущерба и понесенных дополнительных затрат;

- обратиться в полицию с заявлением и ответом РСА по факту мошенничества.

Избежать судебных разбирательств и дополнительных финансовых трат можно, если на самом первом этапе оформления ДТП проверить подлинность полиса виновного. Это можно сделать на сайте РСА или позвонив в страховую компанию.

Что делать, если у виновника ДТП нет ОСАГО

Итак, вашу машину стукнули или поцарапали. Порядок действий понятен: звонок в ГИБДД или аварийному комиссару и оформление аварии. И тут выясняется, что у виновника нет страховки.

Не нужно впадать в панику, из нашей статьи вы узнаете, как получить выплату без страховой компании с согласия правонарушителя или против его воли. А также можно ли получить возмещение от союза автостраховщиков.

Часто ли встречаются виновники ДТП без ОСАГО

Как показывает практика, встретить водителя без страховки вполне реально. Основными причинами, почему водители сознательно отказываются от страховки, являются:

- Высокая стоимость полиса. Единовременно выложить такую сумму может позволить далеко не каждый владелец транспортного средства.

- Полис фальшивый. Такой вариант может спасти при проверке ГИБДД, поэтому собственники авто легко идут на обман.

- Полис просрочен. Владелец обязан следить за сроком действия страховки, но такие ситуации встречаются.

Отдельно необходимо выделить ситуации, когда нарушитель ПДД не виноват в отсутствии страховки:

- сбой при оформлении е-ОСАГО;

- обман покупателя при оформлении е-ОСАГО;

- страховая компания объявлена банкротом;

- у страховой компании отозвана лицензия.

Порядок действий

Если виновник не застрахован по ОСАГО, то автоматически отпадают возможности стандартного оформления документации для страховой компании и подготовка европротокола. Нет полиса – нет страховки.

Потерпевший также лишается возможности получения выплаты по ОСАГО от собственной страховой компании (куда обычно можно обратиться, если авария была незначительной и без жертв).

В данной ситуации единственным основанием получения возмещения является ст. 1064 ГК РФ. Она предусматривает обязанность по оплате компенсации в полном объеме лицом, причинившим вред имуществу, жизни и здоровью.

Наличие страховки без техосмотра при ДТП не влияет на выплату. Поэтому получить возмещение можно в обычном порядке.

При отсутствии документа, потерпевшему рекомендуется действовать в следующем порядке:

- Мирное урегулирование. Попробуйте уладить конфликт на месте. Если повреждение незначительное, а правонарушитель не желает ждать сотрудников ГИБДД, он согласится на такой вариант.

- Досудебная претензия. Хотя досудебное урегулирование для такого вида спора не считается обязательным, на этом этапе решается большой процент споров. Далеко не каждому нарушителю хочется идти в суд.

- Судебное разбирательство. Если другие способы взыскать ущерб с виновника ДТП не помогли, то придется обращаться в суд.

Добровольное возмещение

Под добровольным возмещением понимается решение спора «на месте». Это популярная ситуация, если нарушитель сам виноват в отсутствии документа или виновник ДТП не вписан в полис ОСАГО.

Чтобы избежать встречи с ГИБДД, он сам может предложить такой вариант решения проблемы. Основным минусом ситуации является приблизительность расчета. Потерпевшему придется оценить ущерб «на глаз», что чревато упущением скрытых повреждений.

Можно ли соглашаться на отсрочку

В этой ситуации возможность отсрочки устанавливается потерпевшим самостоятельно. Как показывает практика, принимать такое решение не стоит. Даже при правильном оформлении документации, шанс взыскать остаток долга с нарушителя весьма призрачный.

Но если вы приняли такое решение, то необходимо следовать следующим советам:

- Сфотографируйте все повреждения авто.

- Снимите видео, на котором правонарушитель заявляет о своей готовности оплатить долг.

- Приблизительно оцените ущерб.

- Оформите расписку с указанием собственных паспортных данных и данных правонарушителя. Документ составляется должником собственноручно.

- В качестве залога возьмите запаску или видеорегистратор (обязательно укажите это в расписке). Учтите, что брать в залог гражданский паспорт незаконно.

- Установите срок погашения долга и укажите его в расписке.

Досудебная претензия

Досудебная претензия оформляется, если вы хотите более точного расчета. Для учета скрытых повреждений и точной оценки необходимо провести независимую экспертизу. К оплате нарушителю предъявляется не только стоимость ремонта, но и расходы на эксперта.

Порядок досудебного урегулирования:

- Вызовите сотрудников ГИБДД или аварийного комиссара на место аварии.

- Оформите дорожно-транспортное происшествие.

- Получите данные правонарушителя.

- Проведите оценку у компании, которая имеет лицензию на проведение такого вида работ. Обязательно направляете виновнику приглашение.

- Получите оценочный отчет.

- Составьте претензию.

- Направьте ее с копиями документации на адрес нарушителя письмом с уведомлением о вручении.

- Если в установленный срок средства не поступили, обратитесь в суд.

В данной ситуации правонарушитель получает штраф за отсутствие страхового полиса в размере 800 р.

При оформлении досудебной претензии вам понадобятся следующие сведения:

- Ф.И.О., дата рождения, паспортные данные, место регистрации правонарушителя, контактные данные;

- информация о происшествии (дата, место аварии, марки и номера машин);

- оценочный отчет по экспертизе;

- подсчет других расходов (пересылка документации, стоимость экспертизы, эвакуация, юрист);

- точная сумма долга с учетом всех трат;

- срок для оплаты.

Обычно срок на оплату устанавливается в пределах 30 дней. Но вы можете выбрать свой вариант.

К претензии приложите копии доказательств:

- протокол и справка по аварии;

- оценочный отчет по повреждениям;

- постановление об административном нарушении;

- документация на авто (ПТС, СТС);

- квитанции.

Обращение в суд

Если досудебная претензия не оказала нужного результата, обратитесь в суд. Основные правила:

- При отсутствии у потерпевшего травм, заявление подавайте в судебный орган по месту регистрации нарушителя. При наличии – можно и в суд по месту проживания пострадавшего.

- При сумме ущерба до 50 000 р. заявление направляйте в мировой суд, при большей – в районный (городской).

В случае судебного разбирательства дополнительно можете установить требование по взысканию компенсации за моральный ущерб. Обычно суд удовлетворяет сумму не более 10% от запрошенной. Но даже для этого понадобится доказать, что авария причинила моральный вред (поднялось давление, вызывал скорую помощь).

Документы

Перечень документов к иску (оригиналы):

- постановление об административном правонарушении;

- оценочный отчет;

- квитанции о расходах;

- квитанция по оплате госпошлины;

- справка о ДТП.

- гражданский паспорт;

- протокол происшествия;

- документы на авто (СТС, ПТС);

- доверенность на представителя (при наличии);

- претензия и ответ на нее (при наличии);

- исковые заявления (2 шт.).

Копии сделайте в 2 экземплярах (для суда и для нарушителя). На каждом листе (кроме иска) напишите: Копия верна. Дата, подпись, расшифровка.

Образец искового заявления

Документ должен содержать следующие сведения:

- наименование судебного органа;

- сведения о заявителе;

- информация о правонарушителе;

- цена иска (стоимость расходов + стоимость ремонта);

- величина госпошлины;

- название документа;

- информация об аварии (место, дата, марки авто);

- сведения о том, что у второго участника ДТП нет полиса ОСАГО;

- расчет расходов;

- данные о попытке досудебного урегулирования (при наличии);

- ссылка на закон;

- исковые требования;

- перечень документов;

- дата и подпись.

Выплаты по судебному решению

Если виновник отказывается платить добровольно, решение суда нужно отнести в службу приставов. Они возбудят исполнительное производство и взыщут долг принудительно.

К сожалению, не всегда получается взыскать ущерб даже при наличии судебного решения. Основные причины:

- Рассрочка долга. В случае трудного материального положения ответчика, выплаты могут быть сильно растянуты во времени. Долг будет выплачен, но через долгие годы.

- Суд назначил оплату в размере 50% от дохода правонарушителя, а официальный доход является незначительным. Только при наличии тяжкого вреда здоровью пострадавшего, сумма может составить до 70% от заработка.

Дополнительные препятствия могут возникнуть при наличии уголовного дела над нарушителем. Обращение в суд в гражданско-правовом порядке возможно только после вынесения решения по уголовному делу.

Союз автостраховщиков

В случае отсутствия у виновника страхового полиса, потерпевший (при наличии вреда здоровью) может получить компенсацию от союза страховщиков (ст. 27 ФЗ № 40). Если в результате аварии наступила смерть пострадавшего, то претендовать на компенсацию могут его наследники.

Обратиться в РСА вы можете в любом случае, даже если планируете обратиться в суд для взыскания денег с правонарушителя,

Для получения возмещения действуйте следующим образом:

- Подайте заявление в РСА.

- Приложите документы из медицинской организации о степени вреда.

- Составьте калькуляцию понесенных расходов.

- Направьте заявление лично или по почте.

Уточнить сроки рассмотрения дела и принятое решение можно на сайте РСА.

Предел возмещения — 500 000 р. за каждого гражданина, жизни и здоровью которого был причинен ущерб.

Резюме

- Лучшим вариантом при отсутствии у правонарушителя полиса является добровольная оплата. Не придется нести расходы на экспертов и юристов. Но вариант не подходит при наличии вреда жизни и здоровью граждан.

- Досудебная претензия подходит, если вы боитесь наличия скрытых повреждений или виновник не хочет платить на месте.

- Обращение в суд – крайняя мера. Но даже она не гарантирует получения результата. Нарушитель может не иметь денежных средств на оплату.

- Отсутствие полиса у виновника является причиной для получения компенсации в РСА, если здоровью или жизни пострадавшего нанесен вред.